審査落ち!クレジットカードが作れない6つの原因と理由!

公開日:

:

最終更新日:2023/09/28

クレジットカードのお悩み

※当サイトはアフィリエイト・アドセンス広告を利用しています

さっそく弊社にてカード入会審査をさせていただきましたが、誠に残念ながら今回はご希望に沿いかねる結果となりました。

せっかくのお申し込みではございますが、何卒ご容赦のほどお願い申し上げます。

これは、クレジットカードの審査に落ちた時に私が受け取ったメールです。

クレジットカードを使うためには、カード会社が行う「審査」に通過しなければなりませんが、結果次第では先程の様なメールが届けられてしまいます。

私自身あの時は審査に通ると思って申し込んでいただけに、審査落ちのメールを受け取った時はかなりショックでした。

しかも1度だけにとどまらず、2度、3度と続けて落とされてしまった時には、正直自分自身のすべてを否定されたような気持ちになったのを覚えています。

クレジットカードの審査に落ちてしまう人というのは案外多いもので、続けて何度も審査落ちする人も少なくありません。「なぜ審査に通らないんだろう?」そんな風に思う人もいるはずです。

実は、そのように思うのはとても大事なことなんです。なぜなら、審査に落ちてしまう原因や理由がわからなければ、結局また同じことを繰り返してしまうことになるからです。

ですから、クレジットカードがなかなか作れないという方は、まず「自分はなぜ審査に落ちてしまうのか?」ということについて考えてみるようにしてください。

とは言え、具体的に何をどう考えたらいいのかわからないという方も多いかと思います。そこで、今回は『クレジットカード お悩み編』の第一弾として、「クレジットカードの審査に落ちてしまう原因や理由」について紹介したいと思います。

クレジットカードがなかなか作れない!という方は、ぜひ最後まで読んでみてください。

目次

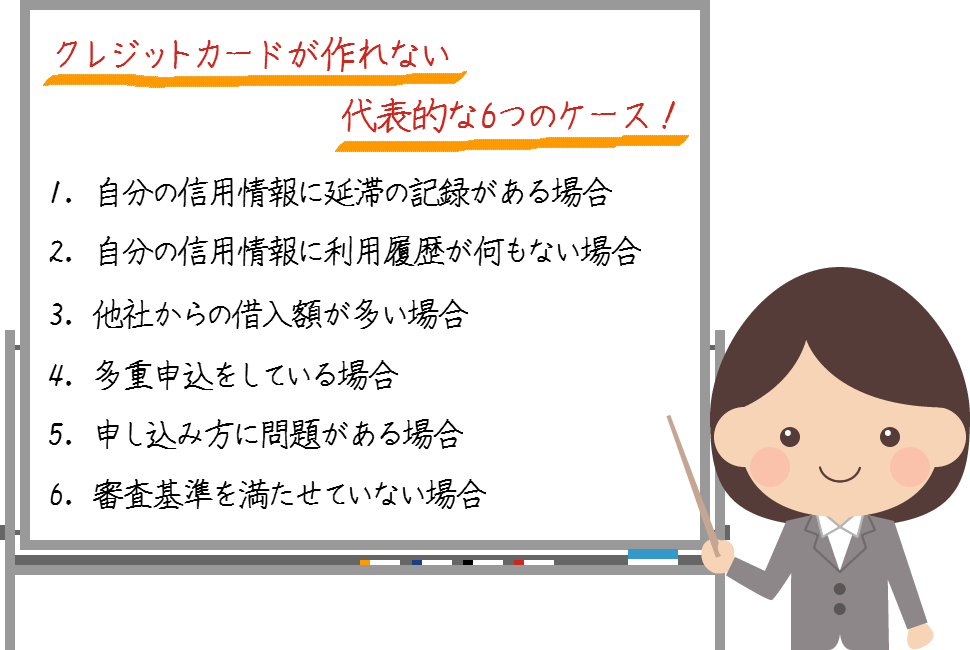

クレジットカードが作れない原因や理由とは?

クレジットカードが作れない原因や理由として、考えられる代表的なケースとしては次の6つがあげられます。

それでは、1つずつ見ていきましょう。

1.自分の信用情報に延滞の記録がある場合

カード会社は貸倒れされることをもっとも警戒していますので、カードの申し込みがあると、必ず個人信用情報機関に照会をかけて、申込者の信用度をチェックします。

その時、支払いの遅れなどの延滞情報が載っていたりすると「この人はお金に対してルーズな人だから信用できない」とみなされてしまい、審査では非常に不利になってしまいます。

ただ、延滞の情報があるからといって必ずしもカードが発行されないとうわけではありません。確かに、数回にわたって延滞をしている場合には、カードの発行は難しいかもしれませんが、1回だけの延滞なら審査の甘いカード会社であればそのまま発行してくれる場合もあります。

もしも、上記に該当すると思われる方は、一度自分の信用情報を開示してみることをおすすめします。開示方法については個人信用情報機関に請求するだけですのでとても簡単です。

詳しくは『クレジットカードでブラックリストに載る代表的な3つのケース』で紹介していますので参考にしてください。

万が一、開示した信用情報に延滞情報が載っていた場合には、自分の信用力が回復するのを待ってから、カードの申し込みをすることをおすすめします。

なぜなら、個人信用情報機関である「CIC」では、直近24ヶ月分の入金状況が記録されていますが、時間の経過とともに情報も新しいものに更新されていくためです。

つまり、しばらく放置していることで延滞情報を枠外に追い出す、あるいは古い情報にすることができるということです。そうすれば、審査に通る確率もきっとあがるはずです。

2.自分の信用情報に利用履歴が何もない場合

これは、過去に1度もカードを使ったり、ローンを組んだりしたことがないということを意味しています。つまり、あらゆる商品をこれまでずっと現金一括払いで購入してきている、いわゆる「現金一括主義」の方を指しています。

延滞などの悪い履歴がないのであれば、審査で不利になることもないのでは?とも思いますが、利用履歴が何もないということがかえって審査では不利になってしまいます。

なぜなら、信用情報に利用履歴が何もないというケースには、上記ような現金一括主義を貫き通してきた方以外にもう一つ存在しているからです。

それは、過去に金融事故を起こした経験があり、その情報がただ単に信用情報から消えただけという方です。

両者の内容を見ればその違いは歴然ですが、カード会社には申込者の信用情報に利用履歴が何もない、その”理由”が何なのかわかりません。

つまり、これまで現金一括主義を貫き通してきたから利用履歴がないのか、それとも金融事故情報が消えたから利用履歴がないのかということが判断できないということです。

判断できないのであれば、カード会社は貸倒れリスクを回避するため、「現金一括主義の人 = 金融事故を起こした人」とみなす傾向が強くなります。結果、審査で落とされてしまいます。

では、信用情報に利用履歴が何もないという人は、全員審査では不利になってしまうのでしょうか?実際に、利用履歴が何もないことで不利になるのは、「30歳を超えてしまった」という方です。

20代の方、特に23才くらいまでの方の場合は、たとえ信用情報に利用履歴が何もなかったとしても、ただ単にカードやローンをなどを利用する機会がなかっただけと判断されますので心配はいりません。

ただ、30歳を超えている場合は、そうゆうわけにはいきません。利用履歴が何もないと「この人怪しいな」と思われてしまいます。

「そんなのはおかしい!」と感じる方も多いとは思いますが、貸倒れリスクを回避するためにはやむおえない措置だと言えます。

では、30歳を超えて利用履歴が何もない場合はどうすれば良いのでしょうか?それは、利用実績を作ることです。何も利用履歴がないのであれば作るしかありません。

実績を作る方法としてはいろいろと考えられますが、もっともメジャーなところで言うと、「携帯電話端末の分割購入」があります。

携帯電話の端末代金も以前とは違い高額になってきていますので、分割で購入する方も増えているかとは思いますが、これを利用して実績を作っていきます。

注意点としては、携帯電話端末の分割払いはローンとなりますので、支払いが遅れたりした場合には、自分の信用情報に延滞の情報が記録されてしまいます。

これでは、逆に審査で不利になってしまい、何のための実績作りかわからなくなってしまいますので、支払いの遅れだけはないようくれぐれも注意するようにしてください。

なお、金融事故情報が消えて信用情報に利用履歴が何もないケースのことを「ホワイト」、現金一括主義を貫き通して信用情報に利用履歴が何もないケースのことを「スーパーホワイト」と、一般的には呼び分けられています。

3.他社からの借入額が多い場合

消費者金融や銀行などからの無担保ローンやキャッシングの借入額が多い場合には、審査では不利になってしまいます。

これは単純に、現在の収入では生活できていない、つまり「お金に困っている」と見なされてしまうからです。

ただ、他社からの借入れがあるからといって、必ずしも審査に落ちるというわけではありません。借入額が多い場合には問題ですが、それほど多くないようであれば問題にならないこともあります。

借入額の多い少ないは、個々の年収によって変わってきますので一概には言えませんが、消費者金融での借入額の限度額は、総量規制のため年収の3分の1程度と決まっていますので、借入額が限度額に近い場合や超えてしまうような場合には、審査で落とされてしまう確率も高くなってしまいます。

もしも、他社からの借入れがある場合には、一括返済するのが理想的ではありますが、借入額を減らすことでもカードの審査に通る確率は上がりますので、可能であれば借入額を減らしてからカードの申し込みをされることをおすすめします。

ちなみに、住宅ローンの借入れに関しては、無謀なローンを組んでいない限り、クレジットカードの審査には影響がないとされていますので安心してください。もちろん支払いの遅れがあるのはダメですが^^;

4.多重申込をしている場合

多重申込とは、一度に多くのカードに申し込みをしたり、短い期間に連続してカードの申し込みをしていることを言います。

これは、以外とやってしまいがちではありますが、申し込む件数が多ければ多いほどカードの審査では不利になってしまいます。

それは、カードの申し込みをした件数分の情報が、個人信用情報機関にそれぞれ登録されてしまうからです。具体的に言うと、5つのカードに申し込みをした場合、5つ分の「カードに申し込みをした」という事実が個人信用情報機関に登録されるということです。

では、なぜそれがいけないのでしょうか?これは、カード会社の立場になって考えてみればわかりやすいかと思います。

一度にたくさん、あるいは連続してカードの申し込みをしている人と、1つのカードだけを申し込んでいる人、あなたならどちらの申込者を審査に通しますか?

ほとんどの方は、後者を選択されるのではないかと思います。前者のほうは「なんでこんなにたくさん申し込みをしているのだろうか?」と思うはずです。

それは、カード会社も同じです。たくさん申し込んでいるということは、「この人、もしかしてお金に困っているのでは?」とか「この人カードを限度額まで使ったあとに、自己破産しようとしているのでは?」というようにカード会社も考えます。

前者のほうも前向きに考えてみれば、「たくさん申し込みをしているということはそれだけカードを使いたいということなのかな?それだったらカードをよく使ってくれそうだから審査に通そう!」とも受け止められないこともないですが、残念ながらカード会社はそうは受け取りません。

なぜ、カード会社がこのような受け取り方をするのかというと、何度も言っていますが貸倒れされることを何よりも警戒しているためです。

ですから、多重申込をしてしまうと「貸倒れの可能性が高い」と判断されてしまい、審査に落ちてしまうというわけです。

また、カード会社はあなたの信用情報を見るだけで、「カードの審査に落ちた」ということも簡単に推測することができますので、たくさん申し込んでいるにもかかわらず、すべてのカードで発行を見送られていた場合には、「この人は何か問題がある」と見なされ、他のカード会社同様審査で落とされてしまいます。

では、どうすれば良いのでしょうか?それは、個人信用情報機関に登録された「カードを申し込んだ」という情報が消えるまでカードの申し込みを控えます。

必要な期間としては『カードの申し込み月を含めた6ヶ月間』です。つまり、3月にカードを申し込んだ場合、8月いっぱいまではカードの申し込みを控えるということです。

また、1度に申し込むカードの枚数も1枚だけに留めておくのが理想的と言えます。1枚じゃ少ないという方も、せいぜい2枚までにしておいたほうが無難です。

それ以上になってしまうと、審査で不利になってしまいますので注意してください。

5.申し込み方に問題がある場合

カードの申込をする際には、氏名や年齢をはじめとする様々な項目について記入する必要がありますが、正直面倒くさいですよね^^;

ただ、これはカード会社が申込者の信用をはかる上でとても大切なことですので、面倒くさいからといって記入するべきところを省いていたりすると、その人の信用をはかることができず審査に落ちてしまいます。

これは、非常にもったいないことですので、面倒くさがらずに記入できるところは必ず記入するようにしてください。

かと言って、雑な字で書いたり、誤字や脱字があったりしてはいけません。「いい加減で適当な人」と思われてしまい、審査ではマイナスになってしまいます。

そして、カードの申し込みをする上で絶対にやってはいけないのが、「虚偽の申請」です。

カード会社は書かれた内容の裏付けを必ず取りますので、そこでウソをついていたことがばれてしまうと、「この人は信用出来ない」というレッテルを貼られてしまい、審査では非常に不利になってしまいます。

特に注意が必要なのは、他社からの借入額を記入する場合です。借入額が多いと、なんとなく審査では不利になってしまうだろうなと予想することができますが、そこで実際の借入額よりも少なめに申請したりすることは非常に危険な行為だと言えます。

カード会社は、審査をする際には個人信用情報機関に登録されている申込者の信用情報をチェックしますが、その時に他社からの借入れ額も必ず一緒に確認します。

たとえ、借入額を少なめに申請していたとしても、その時に必ずウソがばれてしまいます。ですから、他社からの借入れがある場合には、嘘偽りなく正しく申請するようにしてください。

では、なぜカード会社も調べればわかる借入額を、わざわざ申込者に自己申告させているのでしょうか?

それは、あえて自己申告させることで、申込者の「お金に対する管理度」をはかるというねらいがあります。

これにより、自分の借金額も管理できていない人は「お金に対してルーズな性格」という判断ができるというわけです。

ですから、仮に故意ではなく、単なる思い違いで間違えてしまったという場合でも、「自分の借金額も把握できていない人は信用できない」と見なされてしまいますので、借入額を記入する際にはくれぐれも注意するようにしてください。

6.審査基準を満たせていない場合

クレジットカードを申し込んだ時には、氏名や年齢をはじめとする様々な項目を、申し込み用紙あるいは申込フォームに記入したかと思いますが、カード会社は記入されたあなたの情報一つ一つに点数をつけ、その合計点をもとに審査を行っています。

そこで、カード会社が定めている審査基準を満たせていない場合には審査で落とされてしまいます。ほとんどのカード会社では、この審査を「スコアリングシステム」とよばれるコンピュータを使って自動で行っており、審査基準に満たない場合は人の目に触れる前に落とされてしまいます。

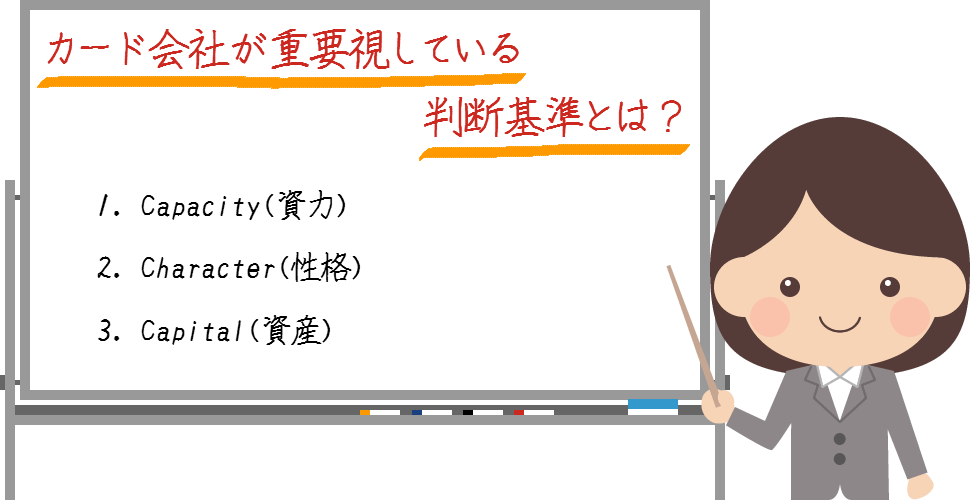

では、具体的にカード会社は審査を行う上で申込者の何を見ているのでしょうか?カード会社が特に重要としている判断基準としては次の3つになります。

ちなみに、これら3つはそれぞれの頭文字をとって『3C』と一般的には呼ばれています。

それでは、一つずつ見ていきましょう。

1.Capacity(資力)

キャパシティ(資力)とは、申込者の返済能力のことを指しています。つまり、カードの利用代金をちゃんと返済し続けるための、安定した収入があるのか?ということを見ます。

年収が多いに越したことはありませんが、カード会社は年収の多さよりも『安定性』を重要視していますので、雇用形態がアルバイトやパートの方であっても、安定した収入があれば問題ありません。

ただし、ほとんどのカード会社では審査落ちするボーダーラインとして、年収200万円以上という規定を設けていますので、年収が200万円未満という方は審査に通るのは難しいかもしれません。

また、安定性という観点から、勤続年数が1年未満の方も審査では不利になってしまいます。基本的には、年収が300万円以上あれば年収の低さが原因で審査に落ちるとうことはほとんどありません。

2.Character(性格)

キャラクター(性格)とは、申込者のお金に対する性格を指しています。つまり、きちんと決められた日に代金の支払いをしてくれるのか?という信頼性を見ます。

クレジットカードの利用代金は後払いとなりますので、常に貸倒れのリスクが伴います。そのため、お金にルーズな人というのは貸倒れされる危険性があると見られてしまい、審査では不利になってしまいます。

逆に、お金に対してきちんとしている人は有利になります。では、カード会社は申込者の性格をどのようにして判断しているのでしょうか?

それは先程紹介した「自分の信用情報に延滞の記録がある場合」と「申し込み方に問題がある場合」で判断することができます。

前者では、「決められた日にきちんと返済してくれるのか?」ということ、後者では「お金をきちんと管理できているのか?」ということをそれぞれ確認しています。

延滞の履歴があったり、お金に対してルーズな性格と見なされた場合には、審査に通過することは難しくなってしまいます。

3.Capital(資産)

キャピタル(資産)とは、申込者の資産を指しています。ただし、資産にかんしては、証拠を提出するということもないので、たとえ資産がなかったとしても、審査で不利になるということはありません。

ですが、居住形態が持ち家という方は、資産があると見られ審査では有利になります。

以上が、クレジットカードが作れない原因や理由として考えられる代表的な6つのケースになります。

カードが作れない原因として、上記いずれかに該当している可能性があるという方は、ぜひ対策をした上であらためてカードの申し込みにトライしてみてください。

しかしながら、クレジットカードを作りたくても今すぐにはどうすることもできないというケースも残念ながらあります。

クレジットカードを作りたくてもどうすることもできないケースとは?

クレジットカードを作りたくてもどうすることもできないケースというのは、個人信用情報機関に登録されている信用情報に、『異動』と表記されている場合です。

これは、代金の支払いをしないまま61日以上が経過した場合や、任意整理や個人再生、自己破産をした場合に記録される金融事故情報になります。俗にいう「ブラックリスト」と呼ばれているものです。

一度この『異動情報』が信用情報に記録されてしまうと、最低でも5年間はクレジットカードの発行を諦めるしかありません。仮に、この状態でカードを申し込んだとしても、ほぼ間違いなく審査で落とされてしまいます。

ブラックリストについてもう少し知りたいという方は『クレジットカードでブラックリストに載る代表的な3つのケース』で紹介していますので一度読んでみてください。

どうしてもカードを持ちたいという方は

何度クレジットカードに申し込んでも審査に通らないという方は、「Visaデビットカード」を候補に入れてみるのも良いかと思います。

Visaデビットカードなら、発行元の金融機関の口座さえ保有していれば、”原則審査なし” でカードを発行することができます。

日本国内はもちろん世界中のVISA加盟店やネットショッピングでも、クレジットカードと同じように利用できますので、使い勝手としては申し分なしです。

もちろん、利用額に応じてポイント付与やキャッシュバックサービスもありますので、現金払いと比べたら断然お得になります。

なかなかクレジットカードが作れないという方は、ぜひ「Visaデビットカード」も候補に入れてみてください。

なお、現在発行されているVisaデビットカードについては、「Visaデビットカードを完全攻略!おすすめカード徹底比較!」で紹介していますので参考にしてみてください。

まとめ

クレジットカードの審査に落ちてしまう原因や理由として「たまたま」だとか「運が悪かっただけ」ということは非常に考えずらく、必ず何かしらの原因や理由があります。

そのため、クレジットカードの申し込みをしても審査に落ちてしまい、なかなかカードが作れないという方は、ただ漠然とカードの申し込みをするのではなく、一度審査に落ちてしまう原因や理由についての答えを自分なりに考えてみることをおすすめします。

その上であらためてカードの申し込みをすれば、今よりもきっと審査に通る確率はあがるはずです。

以上『クレジットカード お悩み編』の第一弾、「クレジットカードの審査に落ちてしまう原因や理由」について紹介でした。

次回は、『クレジットカード お悩み編』の第二弾として、「無職でもクレジットカードは更新できるのか?」ということについて紹介したいと思います。

⇒ 第二弾: 無職でも大丈夫?クレジットカードの更新と在籍確認について

【クレジットカード お悩み編】

第一弾: 審査落ち!クレジットカードが作れない6つの原因と理由!

第二弾: 無職でも大丈夫?クレジットカードの更新と在籍確認について

第三弾: 必見!無職の方でもクレジットカードの審査に通る方法